올해 주가 낙폭 42%, 투심 위축에다 실적 실망

"실적은 일시적 이유, 영업·개발 인력 재편 영향"

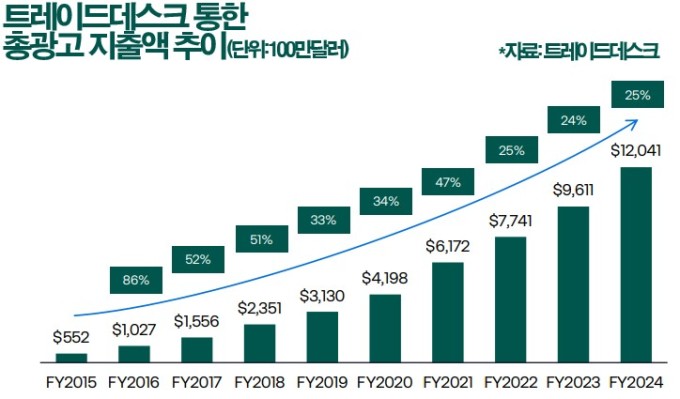

'16년부터 작년까지 8년 사이 규모 12배 확대

오픈인터넷 선두, "관련 시장 초과 성장 계속"

이 기사는 3월 5일 오후 3시44분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 올해 주식시장의 시황 악화와 실적 실망감으로 인해 주가가 연초 이후 40% 넘게 떨어진 미국 디지털 광고구매 플랫폼 업체 트레이드데스크(TTD)를 둘러싸고 저가매수론이 나온다. 구글과 메타가 지배한 소셜미디어 시장 외에서의 선도적인 입지, 분산화된 관련 시장에서의 장기적인 점유율 확대 여력 등이 주목받는다. 월가에서는 1년 안에 75%가 넘는 반등폭을 기대한다.

1. 어떤 회사

트레이드데스크는 웹페이지나 애플리케이션 등 여러 디지털 공간에서 빅데이터 분석과 인공지능(AI) 기술을 이용해 광고주(혹은 광고주를 대행하는 대행사, 이하 광고주 측)가 광고를 구매할 수 있게 돕는 이른바 '프로그래매틱(AI 등을 이용한 자동화 기술)' 광고구매 플랫폼 회사다. 사용자가 웹사이트나 모바일 앱 등에 방문하면 광고주 측이 설정한 조건에 부합하는지 판단하고 충족 시 최적의 입찰가를 제시해 광고를 구매하는 식이다. 이 모든 과정은 0.1초 만에 성립된다.

디지털 광고시장에서 트레이드데스크 같은 회사를 DSP(Demand-Side Platform)라고 한다. 디지털 광고시장은 광고주 측을 대신하는 DSP가 있고, 반대편에는 웹사이트나 앱을 운영하는 미디어사를 대신해 이들이 보유한 광고 공간을 최대한 높은 가격에 판매할 수 있도록 도와주는 SSP(Supply-Side Platform)가 있다. 이들의 수요와 공급 조건이 맞아떨어지면 광고가 게재되는 것이다.

DSP와 SSP의 '연결'은 광고거래소라는 곳에서 성사된다. SSP는 매체사를 대신해 광고공간의 정보를 거래소에 등록한다. 사용자가 광고공간이 있는 웹사이트나 앱을 방문하면 사용자의 정보가 거래소에 실시간으로 뜨고, 각 DSP는 이 사용자가 자신의 광고주 측의 타깃팅 조건에 부합하는지 분석한 뒤 입찰가를 제시한다. 트레이드데스크는 광고가 성립되면 광고비의 약 20%를 수수료로 가져간다.

2. 8년 만에 12배

트레이드데스크는 2016년부터 작년까지 8년에 걸쳐 자사의 플랫폼을 통한 총광고 지출액이 12배가 된 고성장 회사다. 종전까지 비효율적인 대면 미팅이나 불투명한 수수료 체계에 불만이 있던 광고주 측 사이에서 입찰 과정이 투명하고 성과 측정이 명확한 트레이드데스크 플랫폼에 대한 선호도가 컸고 소셜미디어와 검색엔진 광고시장을 장악하며 DSP와 SSP 역할을 모두 하는 구글과 메타의 관행에도 불만이 있어 그 반작용으로 수요가 크게 늘었다.

구글 검색이나 유튜브, 페이스북, 인스타그램 등에 광고를 게재하려면 광고주 측은 구글과 메타의 구매 도구를 사용해야만 한다. 또 성과 측정 데이터도 이들이 제공하는 것만 사용할 수 있어 성과 보고의 정확성을 독립적으로 검증하기 어렵다는 애로가 있다. 트레이드데스크로는 이들 공간에 광고 입찰은 불가능하지만 이른바 '오픈인터넷(웹사이트, 블로그, 스트리밍TV, 모바일 앱 등)'에 접근할 수 있고 그 과정도 투명하며 객관적인 성과 측정이 가능하다.

3. 주가 '비실', 왜?

트레이드데스크의 주가는 업계에서의 우수한 평판이나 작년까지 일궈낸 고성장세와는 대조적으로 올해 들어서는 비실거린 모습을 보인다. 현재가(4일 종가)는 67.6달러로 2016년 상장가 18달러와 비교하면 4배가량이 된 수준이지만 연초 이후 낙폭이 42%다. 올해 들어 주식시장의 투자심리가 급격히 위축된 가운데 지난달 12일 공개된 실적 실망감이 컸던 탓이다.

작년 4분기 매출액은 7억4100만달러로 전년동기 대비 22%나 늘었지만 애널리스트 컨센서스 7억6000만달러를 하회했고 올해 1분기 매출액 전망치(가이던스)는 17% 증가한 5억7500만달러를 제시했지만 컨센서스 5억8150만달러를 하회했다. 상장 이후 꾸준히 가이던스가 컨센서스를 웃돌아왔던 터라 그 실망감이 상당했다. 광고주 측 사이에서 2023년 6월 출시된 AI 기반 광고 도구인 '코카이'로의 플랫폼 전환도 더뎌졌다는 보고도 실망의 요소로 작용했다.

월가에서는 주가 대폭 하락을 둘러싸고 저가매수 기회라는 주장이 나오고 있다. 최근 실적이 실망감을 샀던 건 영업·엔지니어링 팀의 내부 재편에 따른 일시적인 이유가 컸다는 설명이 제시된다. 회사는 광고주 측에 대한 더 효과적인 서비스 제공을 목적으로 영업팀 구조를 변경하고 플랫폼 등의 개발 속도를 높이기 위해 엔지니어링 부서를 100개 팀으로 나눴다. 코카이로의 전환 역시 인력 개편의 이유가 작용했다는 설명이 뒤따른다. 한 마디로 실적에는 큰 문제가 없었다는 얘기다.

4. '오픈인터넷' 성장성

저가매수론을 이루는 첫째이자 큰 줄기는 디지털 광고시장의 성장 여력이다. 현재 세계 광고시장은 9000억달러로 이미 상당히 거대하지만 약 2년 안에 1조달러 초과가 전망된다. 또 현재 9000억달러 가운데 1350억달러가 구글·메타·틱톡 등이 빠진 오픈인터넷 디지털 광고에서 창출된다. 오픈인터넷 디지털 광고시장은 2016년 이후 연평균 12% 성장해 전체 시장의 4%를 크게 뛰어넘었는데 전통 미디어인 TV나 인쇄물이 전체 시장에서 점차 빠짐에 따라 이런 초과 성장은 계속될 것으로 전망된다.

현재 이 1350억달러의 오픈인터넷 디지털 광고 시장에서 트레이드데스크의 점유율은 9%다. 회사의 플랫폼을 통한 총광고 지출액은 120억달러로 2016년 만해도 10억달러에 불과해 점유율이 2%에 그쳤던 것과 대조적이다. 비록 점유율이 10% 미만이라고는 하나 관련 시장이 분화돼 있어 선두의 위치라고 할 수 있고 나아가 전체 시장 규모도 커질 것으로 전망돼 현재 점유율만 유지해도 상당 규모의 매출 창출이 기대된다.

▶②편에서 게속

bernard0202@newspim.com

![[MK시그널] 이마트, 홈플러스 회생절차에 따른 반사이익 기대감으로 주가 상승세···MK시그널 추천 후 상승률 23.86% 기록](https://wimg.mk.co.kr/news/cms/202503/06/news-p.v1.20250306.f3b2f5f0ccf5408baf6eb557ee5fd290_P1.png)

![딥시크發 AI 보안株 급등…ETF 투자 다변화로 변동성 대응 [AI 프리즘*주식 투자자 뉴스]](https://newsimg.sedaily.com/2025/03/05/2GQ4L2JK4U_1.jpg)

!['맥북에어' 999달러 … 미화 ↓, 원화 ↑[디지털포스트 모닝픽]](https://www.ilovepc.co.kr/news/photo/202503/53366_145317_307.jpeg)

![[주간 리포트] 격변의 2025 게임 시장](https://byline.network/wp-content/uploads/2024/11/KRAFTON_3Q24_2.jpg)