KB금융 8200억 소각 업계 최대…신한·하나도 바짝 추격

밸류업 경쟁에 춤추는 금융주 주가…연초 대비 최대 80%↑

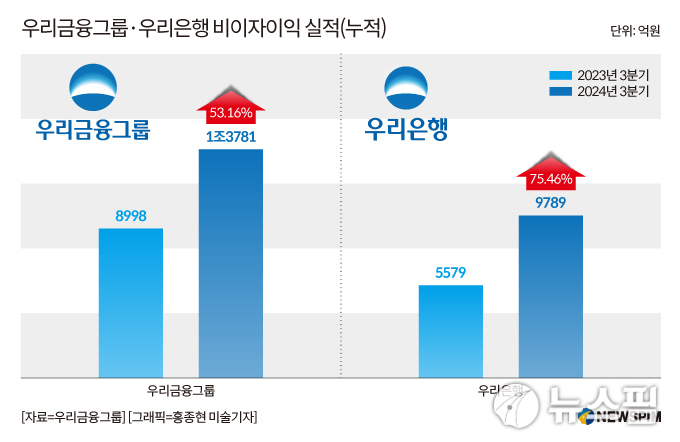

[서울=뉴스핌] 송주원 기자 = 금융그룹들이 앞다퉈 '주주환원 보따리'를 풀고 있다. 올해 들어 3분기까지 KB금융, 신한금융, 하나금융, 우리금융그룹 등 4대 금융그룹이 소각한 자사주 규모는 1조5066억원에 달하고, 배당금 총액도 3조원을 바라보고 있다. 대부분 금융사들이 3분기 실적 발표와 함께 자사주 매입·소각 계획을 추가로 밝히면서 내년 상반기까지 4대 금융그룹의 자사주 소각 규모는 2조1500억원에 이를 것으로 전망된다.

특히 KB금융그룹은 양종희 회장이 해외 출장 중 밸류업 방안을 직접 발표하고, 신한금융그룹도 4000억원의 자사주 소각 계획을 추가로 밝히는 등 '리딩금융'에 이어 '밸류업 1등' 자리를 놓고도 1, 2위 쟁탈전이 치열한 양상을 보이고 있다.

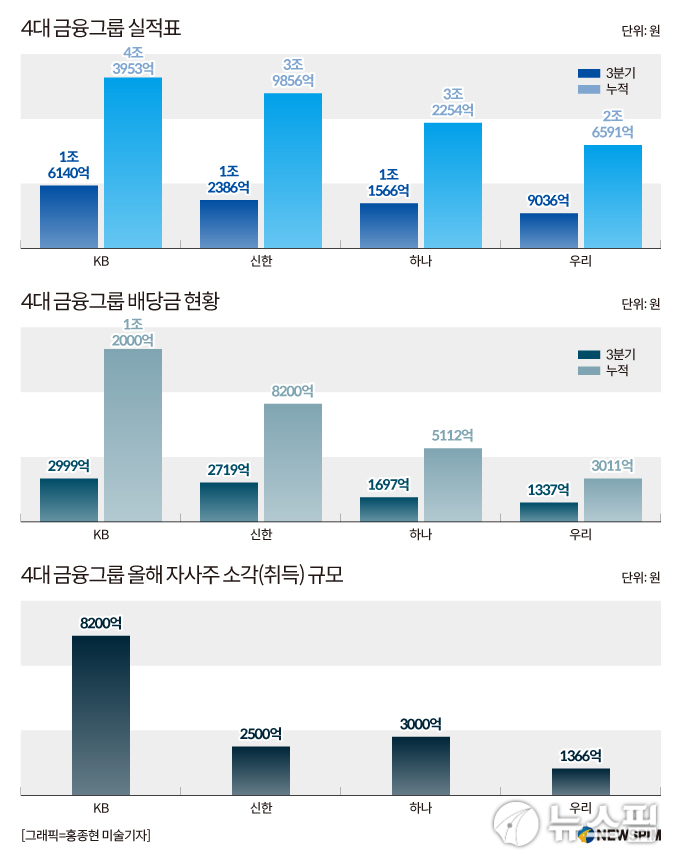

30일 금융권에 따르면 4대 금융그룹의 올 3분기 당기순이익은 ▲KB금융 1조6140억원(누적 4조3953억원) ▲신한금융 1조2386억원(누적 3조9856억원) ▲하나금융 1조1566억원(누적 3조2254억원) ▲우리금융 9036억원(누적 2조6591억원) 순이다.

올해 1~3분기 누적 배당금총액은 ▲KB금융 1조2000억원 ▲신한지주 8200억원 ▲하나금융지주 5112억원 ▲우리금융지주 3011억원으로 총 2조8323억원에 달한다.

자사주 소각 규모도 KB금융이 1~3분기 누적 8200억원으로 가장 통이 크다. 그다음으로는 하나금융이 3000억원, 신한금융이 2500억원으로 뒤따르고 있다. 우리금융은 이번 분기까지 1366억원을 소각했다.

4대 금융그룹의 3분기 누적 배당금(2조8323억원)과 자사주 소각(1조5066억원) 등 총 주주환원 규모는 4조3389억원에 달한다.

순이익은 물론 배당금과 자사주 소각 규모에서도 선두를 달리고 있는 KB금융은 지난 24일 3분기 경영실적과 함께 'KB의 지속가능한 Value-up 방안(밸류업 공시)'을 발표했다. 이 방안은 해외 출장 중인 양 회장이 인터넷 생중계를 통해 직접 발표했다. 4대 금융그룹 회장이 직접 밸류업 발표에 나선 건 KB금융이 처음이다.

KB금융은 구체적으로 올해 연말 CET1비율(보통주자본비율) 13%가 넘는 잉여자본은 2025년 1차 주주환원의 재원으로, 2025년 연중 13.5%를 초과하는 잉여자본은 하반기 자사주·매입 소각 재원으로 활용할 계획이다. CET1비율 적용 시점은 2분기 말로 정했지만 특별한 사정이 있을 경우 3분기 기준으로 적용할 수 있다. 9월 말 기준 KB금융의 CET1 비율은 13.85% 수준이다.

기업가치를 높이기 위해 ▲수익성 ▲건전성 ▲주주환원 제고 관점에서 자기자본이익률(ROE) 10% 이상, CET1비율 13% 이상을 바탕으로 CET1비율과 연계한 업계 최고 수준의 총 주주환원율을 목표로 삼았다. 연평균 주당순이익(EPS) 성장률 10% 수준, 자사주 매입·소각 연평균 1000만 주 이상 수준의 목표도 제시했다. 같은 날 KB금융 이사회는 내년 4월30일까지 자사주 1000억원을 추가로 소각하기로 결의했다.

신한금융은 지난 25일 4000억원(713만124주) 규모의 자사주 취득·소각 계획과 함께 2025년부터는 연중 공백기 없는 자사주 정책 추진을 약속했다. 결의한 4000억원의 자사주 중 2500억원은 올해 말까지, 나머지 1500억원은 2025년 초에 취득할 예정이다.

이에 앞서 신한금융은 2분기 실적 발표 당시 '10·50·50'이라는 숫자로 요약되는 기업가치 제고 계획을 발표한 바 있다. 2027년까지 13% 이상의 안정적 CET1에 기반한 ROE '10%'와 속도감 있는 주주환원정책을 통한 주주환원율 '50%'를 달성을 통해 '50'백만 주(5000만주)를 감축하겠다는 내용이다.

하나금융 이사회도 실적 발표와 함께 내년 5월12일까지 1500억원 규모의 자사주 소각을 결의했다. CET1 13.0%~13.5%, ROE는 10% 이상 수준으로 관리할 방침이다. 3분기 기준 하나금융의 CET1과 ROE는 각각 13.17%, 10.62%로 목표 구간 안이다. 하나금융은 당초 주주환원율 50%를 중장기 목표로 계획했다. 이에 더해 현금배당과 자사주 매입·소각 비중을 확대해 주당순이익(EPS), 주당순자산가치(BPS) 등 주요 지표를 개선하고, 분기 균등배당을 도입해 배당의 일관성도 향상하겠다는 구체적인 방향성을 제시했다. 구체적 목표, 실질적 이행 방안을 함께 명시함으로써 밸류업 모범 사례로 자리매김하겠다는 의지로 풀이된다.

우리금융은 ▲10% 이상 ROE 제고 ▲CET1 비율 13% 이상 ▲총 주주환원율 50% 이상이라는 기업가치 제고 목표를 유지했다. 이번 분기 우리금융의 ROE와 CET1은 각각 10.82%, 11.99% 수준이다. 추가 자사주 소각 계획은 발표하지 않았다.

jane94@newspim.com

![[주식 초고수는 지금]이수페타시스·삼성전자 순매수 순위권](https://newsimg.sedaily.com/2024/10/31/2DFS7BM0C7_1.png)