유동성 위기설에 휩싸인 롯데그룹이 모든 자산을 테이블 위에 올려놓고 매각 여부 검토에 돌입했다. 주관사를 선정해 매각 작업에 속도를 내는 롯데렌탈(089860)을 신호탄으로 캐피탈·주류 등 다른 핵심 기업까지 매물로 오를지 주목된다.

27일 재계와 투자은행(IB) 업계에 따르면 롯데는 자산 유동화 방안을 마련하기 위해 내부 검토 작업을 진행하고 있다. 익명의 한 핵심 관계자는 “그룹 차원에서 대상 자산들을 모두 열어놓고 보고 있다”며 “인사 후 구체화되면 본격 매각 작업에 착수하게 될 것”이라고 밝혔다.

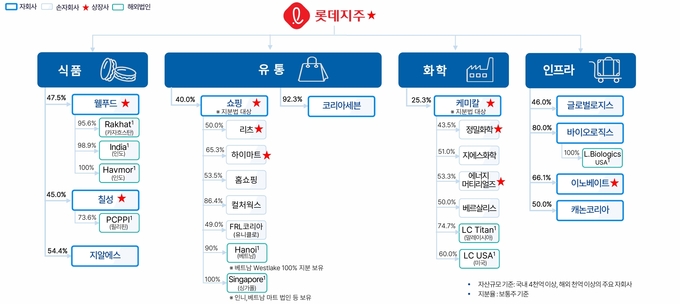

이는 롯데케미칼(011170)·롯데건설·호텔롯데·롯데쇼핑 등 핵심 계열사의 실적 부진과 차입금 부담이 가중되면서 사업 포트폴리오 재편이 불가피해졌기 때문이다. 아울러 롯데케미칼의 2조 원 규모 공모 회사채가 일시적으로 기한이익상실(EOD) 사유가 발생한 것도 부담으로 작용했다.

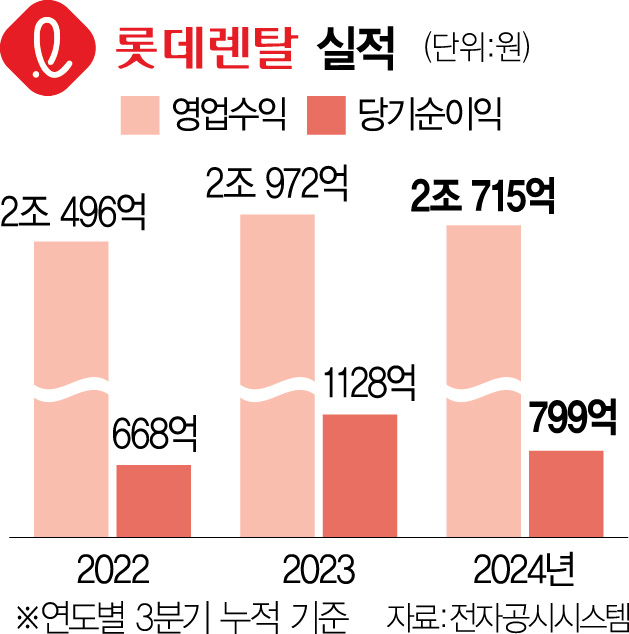

구조조정의 한 축은 면세점 사업 부진으로 어려움을 겪는 호텔롯데의 재무구조 개선이다. 이를 위해 알짜 사업인 롯데렌탈 매각 작업을 본격화해 최근 매각 주관사로 UBS를 선정했다. 대상은 호텔롯데(37.80%)와 부산롯데호텔(22.83%) 지분 등 경영권을 포함해 60.67%다. 현금 흐름이 좋은 사업이라 사모펀드(PEF) 운용사의 러브콜이 쏟아지고 있다. 금리 인하기라는 시점도 유리하다.

롯데그룹은 2015년 1조 200억 원에 KT렌탈을 인수했다. 당시 첫 입찰 제시액은 7000억 원 수준이었지만 SK네트웍스 등을 따돌리기 위해 과감하게 베팅했다. 올해 어피니티에쿼티파트너스가 SK렌터카를 8200억 원에 인수한 점을 고려하면 매출액과 중고차 판매 수익이 두 배 수준인 롯데렌탈 지분 100%의 가치는 1조 원 중후반대로 추정된다. 현재 시장점유율은 롯데렌탈(21%), SK렌터카(16%) 순이어서 어피니티가 인수해도 독과점 이슈에서 자유롭다. 롯데는 매각 대금으로 단기 차입금을 상환하고 해외 면세점 투자 확대에 쓸 것으로 예상된다.

약 1조 원의 가치를 받을 것으로 추정되는 롯데캐피탈 매각 가능성도 대안 중 하나로 꼽힌다. 롯데그룹은 2019년 카드와 손해보험을 팔 때 캐피탈도 같이 내놓았다가 거둬들인 바 있다. 일본 롯데파이낸셜이 최대주주(51%)이며 호텔롯데가 32.59%를 갖고 있는 등 주주 구성이 단순해 지분을 팔아도 지배구조 변동이 크지 않다. 다만 일본 롯데의 영향력이 남아 있어 동의 여부가 관건이다.

![[단독]롯데 유동성 확보 속도…호텔도 자산 유동화](https://newsimg.sedaily.com/2024/11/26/2DGZUZDWEM_2.jpeg)

![[단독]팰리서캐피탈, SK스퀘어에 밸류업 강화 요구…“자사주 6천억 매입·소각해야”](https://wimg.mk.co.kr/news/cms/202411/27/news-p.v1.20241016.42fec1fd1e3340bb963581731a429d73_P1.jpg)