도널드 트럼프의 미국 대통령 당선 이후 이어지고 있는 고환율 현상이 국내 금융지주 밸류업의 발목을 잡을 수 있다는 우려가 커진다. 원화 가치가 하락하면 외화대출 환차손이 커지면서 건전성이 악화돼 배당 여력 등이 줄어들 수 있기 때문이다. 이에 따라 은행들은 중저신용자·중소기업 등 연체율이 높은 차주에 대해 대출 문턱을 높이고 있어 취약 계층의 자금난이 심화할 것으로 예상된다.

17일 금융권에 따르면 트럼프 당선인의 강력한 보호무역주의와 재정 확대로 고환율·고금리가 이어질 경우 금융지주 밸류업이 난관에 부딪힐 것으로 예상된다. 금융권의 한 관계자는 “금융지주들이 약속한 주주 환원 정책을 지키기 위해서는 보통주자본(CET1) 비율을 관리해야 하는데 트럼프의 대통령 당선으로 불확실성이 커졌다”며 “특히 고환율에 따른 환차손과 건전성 악화 리스크를 주시하고 있다”고 말했다.

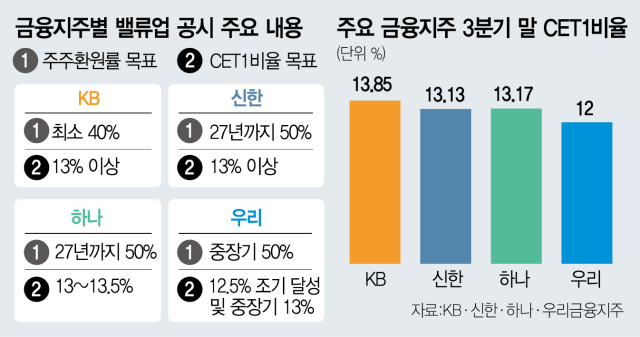

CET1 비율은 금융사의 재무 건전성을 가늠하는 핵심 지표다. 보통주자본이 분자, 위험가중자산(RWA)이 분모다. 금융지주들은 이 비율이 13%를 넘을 경우 적극적으로 주주 환원에 나서겠다는 입장이다. 금융 당국도 CET1 비율이 13% 이상일 경우 주주 환원을 확대할 수 있다고 권고하고 있다. 올 3분기 기준 금융지주사별 CET1 비율은 KB금융 13.85%, 하나금융 13.17%, 신한금융 13.13%, 우리금융 12.00%다.

문제는 트럼프 당선 이후 환율이 급상승해 CET1 비율 관리에 부담이 되고 있다는 점이다. 환율 상승은 외화대출 환차손으로 RWA값을 크게 만든다. 시중은행의 한 관계자는 “1300원 초반대를 오르내리던 환율이 미 대선을 기점으로 1400원을 넘어섰다”며 “환율 변동을 모니터링하고 외화 자산에 대해 헤지를 진행하고 있다”고 설명했다. 금감원도 이달 20일 시중은행과 외국계 은행 국내 지점 10곳의 외환·자금 담당 임원을 소집해 외화 유동성 상황을 점검하기로 했다.

은행들은 CET1 비율 사수를 위해 RAW 관리를 강화하는 분위기다. 시중은행의 한 관계자는 “우량 자산으로 대출 포트폴리오를 바꾸는 자산 리밸런싱은 상대적으로 위험이 높은 기업대출을 엄격히 관리하는 방식이 될 것”이라며 “특히 연체율이 높은 중소기업이나 소상공인 대출 축소를 검토하는 곳이 많다”고 전했다. 실제 5대 은행(KB국민·신한·하나·우리·NH농협)의 올 10월 단순 평균 중기대출(소호 포함) 연체율은 0.57%로 1년 전에 비해 0.14%포인트 상승했다. 대기업을 포함한 전체 기업대출 연체율이 같은 기간 0.36%에서 0.45%로 0.09%포인트 높아진 것과 비교하면 상승 폭이 크다.

은행들은 이미 기업대출에 제동을 걸고 있다. 우리은행은 이달부터 신규 기업대출 실적은 직원 핵심성과평가지표(KPI)에서 제외하기로 했다. 하나은행은 올 3분기 기업대출 잔액이 171조 7210억 원으로 전 분기(175조 1820억 원)보다 2.0% 줄었다. 하나은행의 기업대출 잔액이 전 분기보다 줄어든 것은 2016년 이후 8년 만이다. 시중은행의 한 관계자는 “밸류업 실행의 가장 중요한 지표가 CET1 비율이기 때문에 관리에 힘을 쏟을 수밖에 없다”며 “연말 지표 관리를 위해서도 위험자산 축소가 필요한 상황”이라고 말했다.

![트럼프노믹스 2.0대비 포트폴리오 전략[도와줘요 자산관리]](https://newsimg.sedaily.com/2024/11/16/2DGV7SDHEV_1.jpg)