서브스크립션 매출액 비중 확대, 월가 호감 이유

향후 수년 연간 매출액 증가율 꾸준히 상승 예상

밸류에이션 개선세, 월가 1년 목표가 +14% 상정

이 기사는 12월 13일 오후 3시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 지안카를로 CEO는 이어 "당사는 하이퍼스케일러 스토리지의 90%를 대체할 수 있는 매우 비용 효율적이고 고성능인 솔루션을 제공 중"이라고 덧붙였다. 회사에 따르면 SSD와 다르게 개별 제어장치를 없애고 낸드플래시 전체를 직접 제어하는 회사의 기술인 '다이렉트플래시'는 기존 HDD 대비 전력 사용량을 5~10배 줄이고, 데이터센터의 총 전력 사용량을 20% 절감할 수 있다고 한다.

3. 서브스크립션 수익성 효자

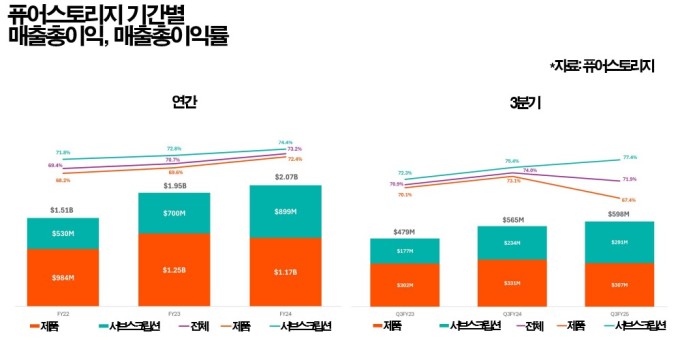

퓨어스토리지의 실적은 견조하다. 올해 3분기 매출액은 8억3110만달러로 전년동기 대비 9% 증가했다. 영업이익률이 20.1%로 전년의 22.2%에서 210bp 줄어드는 등 수익성 지표는 하락했지만 성장 모멘텀은 긍정적인 방향을 가리키고 있다. 포춘지 선정 500대 기업 중 약 62%가 고객사로 그 비중이 2022년 3분기 50%에서 꾸준히 늘었다. 총 1만3000여곳의 고객을 둔 가운데 3분기에만 신규 고객 340곳이 추가됐다.

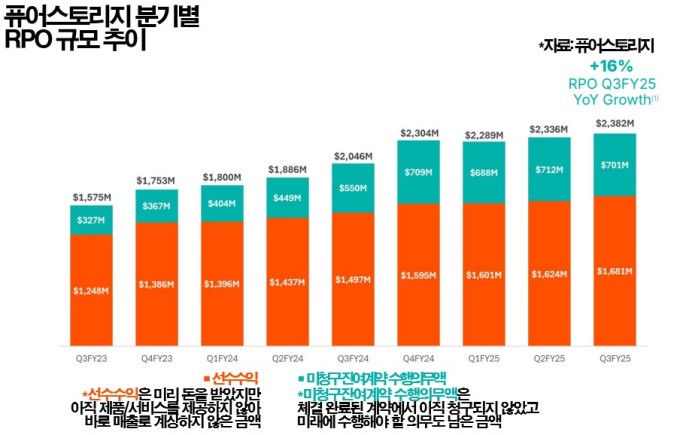

회사의 미래 매출액을 가늠하는 RPO(잔여계약가치)는 23억8000만달러로 16% 증가했다. RPO는 기업이 고객과 계약을 맺은 후 아직 계상하지 않은 계약금액의 총합을 의미한다. 쉽게 말해 앞으로 제품이나 서비스를 제공하고 받게 될 총액이다. 예로 3년 계약을 1억5000만원에 체결했다고 하면 1년 후 RPO는 연간 매출액 5000만원을 계상한 후 남은 1억원이다. 이렇게 RPO는 확정 계약만을 포함하는 수치라 미래 매출액을 비교적 구체적으로 예측할 수 있다.

애널리스트들이 퓨어스토리지의 결산에서 주목하는 것은 서브스크립션이라고 불리는 정기 요금제에서 발생하는 매출액이다. 퓨어스토리지는 고객사가 자사의 저장장치를 구매하지 않아도 AWS나 마이크로소프트의 애저 등 클라우드상에서 제공되는 스토리지 서비스를 통해 자사의 저장 서비스를 이용할 수 있도록 한다. 이 경우 고객사에 물리적인 이점은 주지 못하지만 소프트웨어를 통해 저장 기능의 성능을 최대한 끌어올린다. 데이터압축 기술 등을 이용해 전송 효율을 높이는 방식이다.

최근 회사에서 화제가 되는 고성능 물리 장비인 플래시 메모리 기반의 저장장치와는 맥락은 다르지만 정기 요금제에서 발생하는 매출액은 훨씬 더 회사의 매출 예측력을 높이고 수익성도 키운다는 점에서 애널리스트들의 호감을 얻는다. 올해 3분기 서브스크립션 서비스 판매액은 전체 매출액의 45%(제품 매출액 비중은 55%) 꾸준히 상승 중이다. 2024회계연도 3분기 당시에는 그 비중이 40.6%였다.

서브스크립션 모델은 고객 수가 일정 수준을 넘어 소위 규모의 경제를 실현하는 단계에 도달하면 이익이 크게 증폭한다. 다수의 고객에 표준화된 서비스를 제공함으로써 운영비를 일정 수준으로 제한할 수 있어서다. 나아가 지속적인 서비스 제공 과정에서 고객의 데이터 사용 패턴과 요구 사항을 더 깊게 이해할 수 있어 추가 서비스나 용량 확장을 제안·판매하는 업셀링이 가능해진다. 이런 잠재력 때문에 월가는 단기적인 이익률 추이보다는 장기 성장성에 더 초점을 두고 있다.

4. 밸류에이션 개선 추세

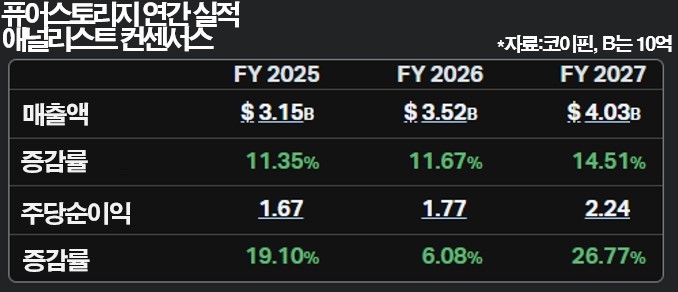

애널리스트 컨센서스에서 이런 기대를 엿볼 수 있다. 코이핀이 집계한 컨센서스에 따르면 25회계연도(올해 1월~내년 1월) 매출액은 31억500만달러로 11% 증가한 뒤 26회계연도 12%, 27회계연도 15%로 성장률 상승세가 예상된다. 주당순이익은 25회계연도 1.67달러로 19% 늘어난 뒤 26회계연도 증가폭이 6%로 줄 것으로 예상되지만 27회계연도 27%의 급증세가 전망된다.

퓨어스토리지의 주가는 현재 62.52달러(12일 종가)로 올해 들어 75%나 올랐다. 그럼에도 월가의 애널리스트들은 향후 1년 안에 실현될 수 있는 추가 상승폭을 15% 가까운 수준으로 본다. 팁랭크스에 따르면 담당 애널리스트 19명이 12개월 내 실현을 상정하고 제시한 목표가의 평균값은 71.21달러로 현재가보다 14% 높은 것으로 조사됐다. 투자의견은 19명 중 12명이 매수, 6명이 중립, 1명이 매도로 우호적인 시각(매수 의견 비율 63%)이 대부분이다.

밸류에이션 자체는 장기적으로 개선 추세에 있다. 퓨어스토리지의 주가수익배율(PER, 포워드<결산 미발표 향후 4개 분기 컨센서스 누계분 기준>)은 4년여 전만 해도 100배를 훌쩍 뛰어넘었었지만 그 뒤 이익 개선 전망에 따라 꾸준히 내려왔다. 현재는 38.2배다. 최근 5년 사이 PER이 70배를 넘어서는 등 크게 뛰었던 때를 제외하고 보면 평균값은 35배로 추정된다. 현재 밸류에이션은 보수적으로 봐도 수용할 만한 수준이라는 게 전문가들의 생각이다.

오펜하이머는 퓨어스토리지에 대해 "AI 애플리케이션 제작 등에 활용되는 비정형 데이터(사진·영상·음성 등)의 생성과 저장 증가에 따른 수혜가 기대된다"며 "올플래시 부문에서도 기술적 우위를 보유하고 있어 장기적으로 관련 시장의 점유율을 높여갈 것"이라고 했다. 이어 "서브스크립션 형 스토리지 서비스도 선도하고 있어 업계의 서브스크립션 형으로의 전환에 따른 수혜가 기대된다"고 했다.

bernard0202@newspim.com

![[GAM]에어리스 난기류 돌파② "30% 더 오른다"](https://img.newspim.com/news/2024/12/16/2412160400040580.jpg)

![[GAM]에어리스 난기류 돌파① 비상(飛上) 채비](https://img.newspim.com/news/2024/12/16/2412160359552000.jpg)

![[데이터 뉴스룸] 금융·지주업체 50곳 영업益 10% 늘어…메리츠금융지주·유진증권 등 5곳 영업익 증가율 100%↑](https://cdn.greened.kr/news/photo/202412/321293_364575_655.jpg)