한국인 투자 1위, A주 의약 대장주 '항서제약'

홍콩 상장 계획 공식화, 'A+H 의약주'로 변신

혁신신약 연구개발, 국제화 전략 가속화 기대

상장 후 항서제약의 '성장성·주가 영향' 진단

이 기사는 12월 13일 오전 09시39분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <한국인 투자 1위 中주식 '항서제약'① 홍콩증시 이중상장, 기대효과는?>에서 이어짐.

◆ A주 밸류 하락, 주주권익 희석 우려감도

주가적 측면에서는 A주 주가와 밸류에이션 하락, 기존 주주의 권익 희석 가능성이 제기된다는 점에서 우려된다.

이러한 우려감은 A/H 프리미엄에서 비롯된다. A/H프리미엄지수는 A주(중국 본토증시에 상장된 주식)와 H주(홍콩증시에 상장된 중국기업 주식)의 가격 차이를 보여주는 지표다. A/H프리미엄지수가 높을수록 H주가 A주에 비해 더욱 싼 가격에 거래되고 있으며, 가성비 매력 또한 높다고 판단할 수 있다.

홍콩증시 상장 계획을 공식적으로 밝힌 12월 10일 항서제약(恒瑞醫藥 600276.SH)의 A주 주가는 2.53% 의 낙폭을 기록했고, 앞서 항서제약의 상장 소식이 시장에 나왔던 10월 24일에도 항서제약의 A주 주가는 장중 5% 이상 하락해다. 전문가들은 이러한 주가 하락을 A/H 프리미엄 비율에 따른 우려감이 반영된 결과로 해석했다.

유동성 차이, 투자자 구조, 환율 변동 등의 요인으로 인해 홍콩 H주는 A주 대비 일반적으로 할인된 가격에 거래되고 있다. 151개 A+H 상장주의 A/H 프리미엄 비율은 모두 0% 이상이고, 평균 프리미엄 비율은 102%에 달한다. 모든 주식 가격을 환율로 환산했을 때, A주 시가총액은 H주 평균가 대비 두 배 이상 비싼 것으로 해석할 수 있다.

실례로 중국 금융정보 제공업체 윈드(Wind)에 따르면 A+H 의약주 중에서 혁신 의약품 연구개발 업체인 상해복단장강생물제약(復旦張江 688505.SH/1349.HK)의 12월 11일 기준 A/H 프리미엄지수는 248%에 달한다. H주 시총은 28억 홍콩달러(약 5160억원), A주 시총은 90억 위안(약 1조7710억원)으로 가격적 측면에서 매우 큰 차이를 보인다. 연내 주가 또한 12월 11일 기준 H주는 10.2% 상승한 반면, A주는 5.14% 하락했다.

시장에서는 홍콩증시 상장이 항서제약 A주의 가치평가 즉, 밸류에이션 하락으로 이어질 수 있다는 관측이 나오고 있다.

현재 항서제약의 A주 주가수익비율(PER, 시가총액/순이익)은 약 57배에 달한다. 같은 국내 일선 제약사 중 석약그룹(1093.HK), 중국바이오제약(1177.HK), 복성제약(600196.SH/2196.HK) 등은 홍콩 주식시장에서 20배 미만의 PER을 보이고 있다. 그 중 A주와 H주 모두에 상장돼 있는 복성제약의 A주 PER은 33배로, H주보다 훨씬 높다.

이러한 상황을 고려했을 때, 항서제약이 홍콩증시에 상장할 경우 H주에 대한 해외투자금을 유치할 수 있는 반면, A주의 밸류에이션은 낮아질 수 있다는 진단이 나온다.

아울러 시장 관계자들은 항서제약이 어떤 시장에서 자금조달을 추진하더라도, 기존 주주의 권익이 희석될 수 있는 도전에 직면하게 될 것으로 내다봤다.

이처럼 A주 밸류에이션이 낮아지고 기존 주주의 권익 희석 우려감이 존재하지만, 기업의 미래 성장성 측면에서 글로벌 혁신 제약사로 성장하기 위해서는 해외 자금 조달이 반드시 필요하다는 의견이다.

◆ 공동구매 정책&혁신신약 성장동력 하의 영향

① 정부 의약품 공동구매 정책 '양날의 칼'

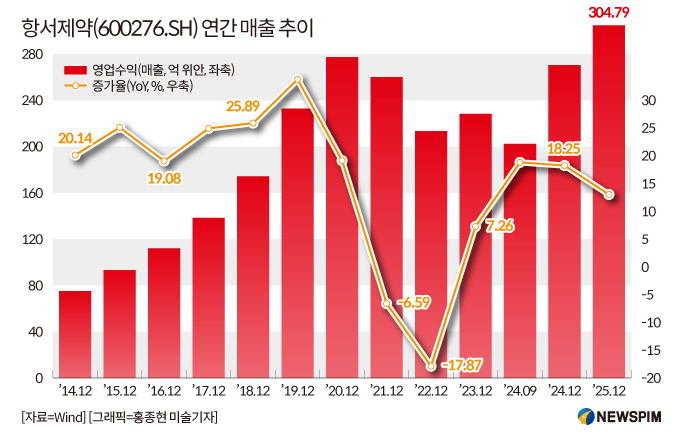

2000년 상하이증권거래소 상장 이후 2020년까지 20년간 고속성장기를 거치면서, 항서제약의 매출은 4억8000만 위안에서 277억3000만 위안으로 연평균 복합성장률 22% 수준으로 성장했다. 순이익은 7000만 위안에서 63억900만 위안으로 25%의 성장률을 보여왔다.

하지만, 2018년부터 시작된 정부의 공동구매 정책은 전체 의약품 산업에 깊은 영향을 미쳤다.

참고로 중국의 공동구매 정책은 국가가 의약품, 의료기기, 일부 고부가가치 의료용 재료 등을 대량으로 집중 구매하는 정책이다. 해당 정책을 시행하는 가장 큰 목적은 약값 인하를 통한 환자들의 의약비 부담 경감이다.

구체적으로 △대중의 의약 부담 경감 △시장 주도의 의약품 가격 매커니즘 개선 △의약품 유통 질서 확립 △의약품 품질과 안전성 제고 등의 효과를 기대할 수 있다.

제약사 입장에서는 대량 공동구매 정책 하에서 자사가 개발한 의약품이 경쟁입찰 품목으로 선정될 경우 그만큼 사용하는 의료기관이 늘어나면서 마켓셰어를 넓힐 수 있다는 장점이 있다. 반면, 제품 할인율이 커지는 만큼 마진이 줄어들게 되고 결국 수익에 영향을 미칠 수 있다는 점에서 제약사들에게는 '양날의 칼'이 될 수 있다.

최근인 12월 12일 당국은 10번째 의약품 공동구매 입찰을 개시했다. 중간 선택 결과 62개 품종의 의약품이 포함됐다. 지난 2018년 공동구매를 시행한 이후 이전까지 총 9차례의 공동구매 입찰을 완료했는데, 누적 기준 374개 품종의 의약품이 해당 목록에 포함됐고, 의약품 가격은 평균 50% 이상 인하됐다.

상하이푸둥발전은행(SPDB) 인터내셔널 보고서에 따르면, 2018년 이후 국가 공동구매에 포함된 항서제약의 제네릭 의약품은 총 31개 품목이고, 그 중 24개 품목이 낙찰됐다. 낙찰가는 평균 74.5% 인하됐다. 항서제약의 대형 제네릭 의약품은 거의 공동구매가 완료된 상태다. 아직까지 공동구매에 포함되지 않은 대형 제네릭 의약품은 이오버솔(ioversol), 세보플루란(sevoflurane), 부토르파놀(Butorphanol)의 3개 품목으로 총 매출액은 약 30억 위안에 달한다.

2021~2022년까지는 항서제약이 해당 정책에 따른 영향을 가장 크게 받은 시기로, 해당 기간 항서제약은 상장 이후 드물게 마이너스 성장을 기록했다.

해당 기간 영업수익(매출)은 전년 대비 각각 6.59%와 17.87% 줄었고, 지배주주 귀속 순이익은 28.41%와 13.77% 줄었다. 주가도 2021년 최고점에서 2022년 최저점까지 70% 이상 하락했다.

② 혁신 신약 수익 수확기 진입 '국제화 가속화'

2023년부터 항서제약은 다시 플러스 성장으로 전환됐다. 2023년과 2024년 3개 분기(1~9월) 회사의 매출은 각각 228억2000만 위안과 201억9000만 위안으로 각각 전년 동기 대비 7.26%와 18.67% 늘었다.

항서제약이 이러한 플러스 성장으로의 전환을 이끌어낼 수 있었던 동력은 '혁신 의약품'이었다.

복제의약품(제네릭)이 대량 구매된 몇 년 동안은 항서제약이 혁신 의약품 사업에 더욱 집중하는 시기가 됐고, 이는 항서제약이 기존의 제네릭에서 혁신의약품으로 주력 사업모델의 전환하게 된 계기가 됐다.

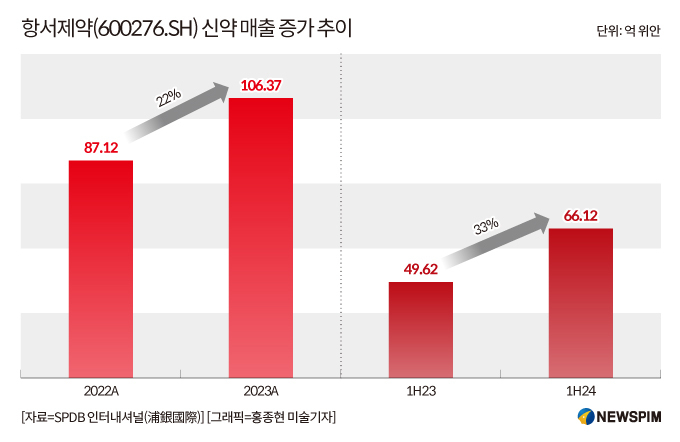

혁신 의약품을 통해 벌어들인 수입은 2022년 87억 위안에서 2023년 106억3700만 위안으로 전년 동기 대비 22% 늘었다. 2024년 상반기(1~6월) 혁신 의약품 수입은 66억1200만 위안(부가세 포함)으로 2023년 상반기(49억6200만 위안) 대비 33%의 성장률을 기록했다.

혁신 의약품이 총 수입에서 차지하는 비율은 2022년 38%에서 2023년 43%로, 2024년 상반기에는 46%로 늘었다.

이러한 혁신 의약품 매출 증가는 항서제약의 실적 성장세를 이끄는 핵심 동력이 되고 있다. 이는 항서제약의 국제화 전략을 한층 더 발전시키는 데도 직접적 영향을 미칠 수 있다는 점에서, 향후 항서제약의 혁신 신약 개발 경쟁력의 업그레이드 흐름을 주목해볼 필요가 있다는 기관의 진단이 나온다.

pxx17@newspim.com

![[GAM]한국인 투자 1위 中주식 '항서제약'① 홍콩증시 이중상장, 기대효과는?](https://img.newspim.com/news/2024/12/26/2412261220384701.jpg)

![[디지털포스트(PC사랑) 모닝 픽] ASML, “중국 칩 제조기술 서방보다 10~15년 뒤쳐질 것”](https://www.ilovepc.co.kr/news/photo/202412/52272_142489_1822.jpeg)