#. 홍길동씨는 얼마 전 토지를 매각했다. 이 토지는 홍씨가 아버지로부터 상속받은 토지다. 상속 당시에는 해당 토지가 상속세가 부과 될 만큼 가치가 높은 토지가 아니었기에 홍씨는 상속세를 따로 신고하지 않았다. 그런데 최근 이 토지를 매매하고 양도소득세를 신고하면서 낭패를 봤다. 상속 받을 당시에 상속세를 신고하지 않아 국세청에서 해당 토지를 개별공시지가로 평가했고, 그 금액이 홍씨가 취득한 가액으로 인정된다는 사실을 알게 된 것. 취득가액이 낮게 산정되다보니 양도차익이 크게 계산돼 양도소득세를 예상보다 훨씬 많이 물게 됐다.

홍씨의 토지는 왜 상속 당시 개별공시지가로 평가된 것일까. 상속세를 부과할 때 상속재산에 대해 가치평가를 하게 된다. [상속세 및 증여세법 제60조]에 따르면 상속재산은 상속개시일 현재 ‘시가’로 평가하도록 규정하고 있지만, 토지 같은 경우 해당 토지가 거래되지 않는다면 시가 확인이 곤란하다. 시가가 없는 경우에는 [상속세및증여세법 제61조]에 따라 개별공시지가로 평가를 한다. 기준시가로 평가하면 일반적으로 시세보다 상당히 낮은 금액으로 재산가액이 산정된다. 그렇기에 시세 기준으로 상속재산을 평가할 경우 상속세를 내야할 수준이지만 기준시가로 평가할 경우 상속세 기준에 미달돼 세금을 부담하지 않는 경우도 많다. 따라서 상속세 과세기준을 넘어선 경우가 아니라면 대다수의 상속인은 홍씨처럼 상속세를 신고하지 않는다. 하지만 여기에는 숨겨진 함정이 있다. 상속 당시 기준시가로 평가 될 경우 시가와 확연한 차이가 있어 추후 해당 토지를 매각할 때 양도차익이 커지게 되어 양도소득세 부담을 가중시킨다는 점이다.

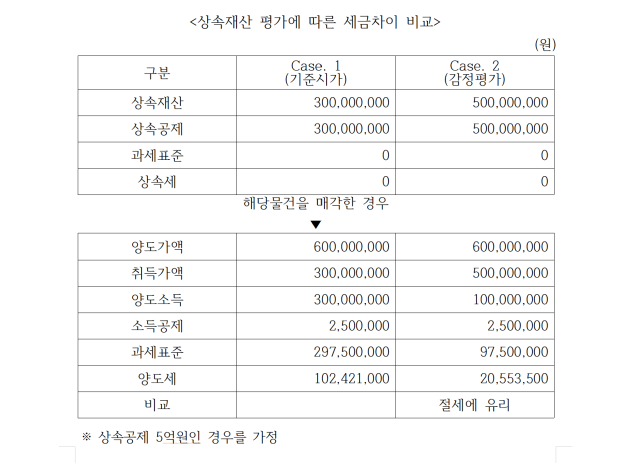

그렇다면 홍씨와 같은 상황에 처하지 않기 위해서는 어떻게 해야 할까. 일반적으로 상속세의 과세기준은 5억 원(또는 10억 원)으로 나눠진다. 피상속인(사망자)을 기준으로 배우자가 있는 상황에서 상속이 되면 상속재산가액 10억 원까지 상속세가 없고, 배우자 없이 상속이 되면 상속재산가액 5억 원까지 상속세가 없다. 상속재산가액 5억 원(또는 10억 원) 이하의 구간에서는 상속재산가액이 달라지더라도 상속세는 부과되지 않는다. 그러므로 개별공시지가보다는 시가에 더 근접한 감정평가액으로 상속세를 신고하면 된다. 여기서 주의할 사항은 세법에서 감정평가기간을 정하고 있으므로 이를 반드시 지켜야 한다. 세법상 감정평가기간은 감정평가서 작성일이 상속개시일 전 6개월부터 상속개시일 후 6개월까지로 정하고 있다. 이 기간을 벗어나 평가한 가액은 인정되지 않는다. 아래의 <표>를 통해 상속재산평가에 따라 상속세와 추후 양도할 경우 양도소득세가 어떻게 차이가 나는 알아보자.

위 <표>에서 볼 수 있듯이 상속공제 한도 내에서는 상속재산에 대한 평가금액과 관계없이 상속세를 부담하지 않는 것을 볼 수 있다. 하지만 해당 물건을 양도할 경우에는 세액이 크게 달라진다. 감정평가(Case.2)를 했을 경우와 비교해서 기준시가(Case.1)로 평가 할 경우 취득가액이 낮게 산정되어 양도차익이 상대적으로 크게 계산되고, 이로 인해 양도소득세 부담이 커진다. 물론 감정평가를 했다고 무조건 기준시가보다 상당히 높은 금액으로 평가 되지 않는 경우도 있을 것이다. 하지만 수많은 사례를 통해 경험한 바에 따르면 감정평가액이 기준시가보다 월등이 높게 평가되는 경우가 많았다.

상속세가 부과되지 않은 경우라 할지라도 해당 물건의 개별공시가격이 시세와 큰 차이를 보인다면 감정평가를 통해 그 가치를 최대한 시세에 맞춰 상속세를 신고해야만 추후 해당 물건을 팔 경우 세금을 적게 부담하게 되며, 같은 매매가액에 팔았더라도 가용할 수 있는 자금에서는 큰 차이를 가져오게 된다. 상속 당시에 경황이 없다고 하더라도 전문가와의 상담을 통해 홍씨와 같은 곤란을 겪지 않도록 반드시 전문가와 상담을 통해 가장 합리적인 절세방법을 찾기를 권한다.