[코스인코리아닷컴 이효진 기자] 화장품 유리용기 ODM 기업 (주)에스엠씨지(대표 최승호)가 키움제7호스팩과의 합병을 통한 코스닥 상장을 위해 증권신고서를 제출했다. 이에 따라 코스닥 상장 작업에 속도가 붙게 됐다.

금융감독원 전자공시시스템에 따르면, (주)에스엠씨지는 오늘(3일) ‘증권신고서(합병)’를 공시했다.

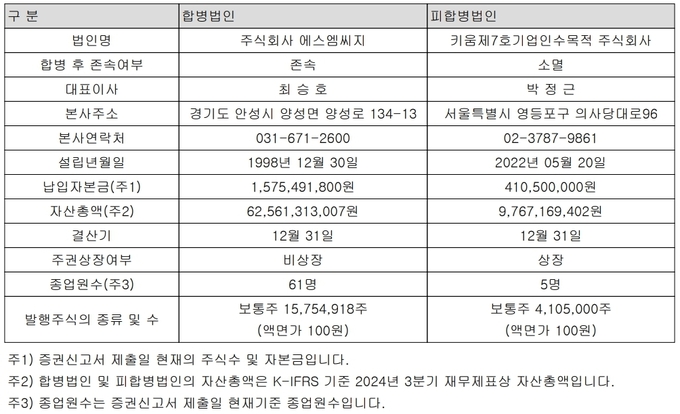

증권신고서에 따르면, (주)에스엠씨지의 1주당 합병가액은 3,275원으로 키움제7호스팩과의 합병비율은 1대 0.610687이다. 합병 승인을 위한 주주총회는 2025년 1월 15일 진행되며 2월 18일 합병기일을 거쳐 2월 말 코스닥 시장에 상장할 예정이다.

1998년 12월 설립된 (주)에스엠씨지는 고품질 유리용기 제품의 생산부터 후공정까지 토털 패키지 솔루션을 제공하는 기업이다. 단순히 화장품 유리용기를 제조하는 것을 벗어나 고객사의 요구에 맞는 제품 개발과 제안 등을 통해 화장품 유리용기 분야의 ODM 사업을 영위하고 있다.

K-뷰티 시장 호황에 힘입어 (주)에스엠씨지는 올해 3분기 누적 기준 매출 408억 원, 영업이익 31억 원을 기록했다. 전년 동기 대비 각각 58%, 94% 성장한 것으로 설립 이후 역대 최대 실적이다. 2023년 거둔 매출액 373억 원, 영업이익 27억 원의 실적을 올해 3분기만에 넘어선 셈이다.

(주)에스엠씨지 합병에 관한 기본사항 (2024년 12월 3일 공시)

글로벌 고객사향 물량과 국내 인디 브랜드의 해외 진출 수요가 모두 증가하며 수출에 호조를 보인 것이 최대 실적으로 이어졌다는 게 회사 측의 설명이다.

(주)에스엠씨지는 로레알과 존슨앤존슨 등 글로벌 초대형 기업은 물론 비나우 등 떠오르는 국내 인디 브랜드들과 파트너사로서 다양한 맞춤 몰드를 주문 설계해 왔다. 내년 초에는 대형 글로벌 고객사와 추가적인 신제품 런칭도 준비 중이다.

본격적인 상장 준비 이전에 생산 공정 자동화와 캐파 확대를 위한 투자를 모두 완료한 만큼 예상되는 수주 물량 확대에도 충분히 대응 가능하다. 매일 50톤 규모의 유리를 녹일 수 있는 국내 최대 전기 용해로 시설과 전 라인 자동 생산 시스템을 보유하고 있으며 파유리 함량을 65% 이상 높게 활용할 수 있는 친환경 리사이클 노하우를 갖고 있다.

최근 전 세계적인 탈 탄소 흐름 속에서 플라스틱 용기 대비 유리용기의 수요 확대가 더욱 가속화되는 추세로 글로벌 화장품 기업들이 ESG 기준에 맞는 파트너사를 찾고자 하기 때문에 더욱 경쟁력을 가진다는 게 회사 측의 설명이다.

최승호 (주)에스엠씨지 대표이사는 “세계로부터 K-뷰티가 주목받으며 러브콜이 늘어나는 가운데 (주)에스엠씨지는 프리미엄 유리 용기 제품의 수요 확대에 대응할 준비가 돼 있다”며, “상장 후 고객사와 제품 포트폴리오 확장을 지속하며 큰 폭으로 이익률이 늘어날 수 있는 기업이다”고 말했다.

![[단독] “화장품 기업 매물은 없나요?”…M&A 시장 한파에도 K뷰티 인기 폭발](https://wimg.mk.co.kr/news/cms/202412/03/news-g.v1.20241203.3b270a9fb4e04f0aaa482fdb2e6b172e_P1.png)