금융 당국이 금융상품에 투자한 고객이 수익을 얻으면 상품을 판매한 금융사 임직원을 승진 심사에서 우대하거나 보너스를 주는 방안을 검토하고 있다. 금융사와 고객의 이해관계를 일치시켜 창구 직원이 자발적으로 소비자 보호에 나서도록 하는 ‘넛지(nudge, 타인의 선택을 유도하는 부드러운 개입) 효과’를 통해 불완전판매를 예방하려는 것이다. 대규모 손실 가능성이 있는 고위험 상품이라도 판매 실적만 늘리면 높은 인사 평가를 받는 기존 관행을 바로잡아야 홍콩H지수 주가연계증권(ELS) 사태 같은 대형 금융사고의 재발을 막을 수 있다는 판단에 따른 것이다.

31일 금융권에 따르면 금융 당국은 이 같은 내용의 금융사 임직원 성과평가지표(KPI) 개선 방안 도입을 올해 안에 확정할 방침이다. 다만 이를 감독 규정으로 못 박아 금융권에 도입을 강제할지, 가이드라인 형태를 통해 권고할지는 업계 의견을 수렴한 후 결정할 예정이다.

개선 방안의 핵심은 금융사 임직원이 판매한 금융상품을 통해 고객이 수익을 얻은 경우 상품을 설계하거나 판매한 임직원에게 KPI 가점을 부여하는 것이다. 고객이 불완전판매 등을 이유로 문제를 제기한 횟수가 적으면 추가 점수를 주는 방안도 검토하고 있다. 금융 당국 관계자는 “금융 전문가들과의 논의 과정에서 가점 방식을 포함한 다양한 방안이 거론돼 검토하고 있다”면서 “아직 구체적으로 확정된 내용은 없다”고 말했다.

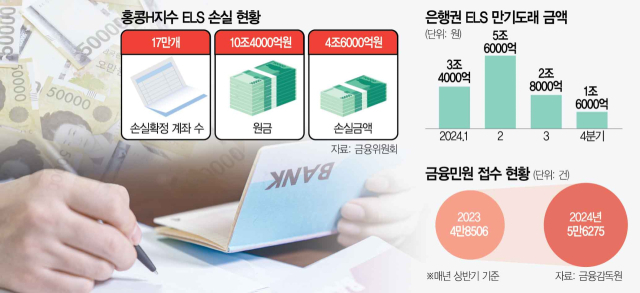

금융 당국이 금융권의 KPI 개편을 검토하는 것은 KPI 금융사 임직원들의 영업 방식에 큰 영향을 끼치기 때문이다. 은행원들의 경우 KPI 점수가 높아야 승진도 할 수 있고 성과급도 두둑하게 챙길 수 있다. 금융사들도 판매 실적 위주로 KPI 배점을 설계해 운용하고 있다. 일부 은행은 ELS 판매 실적 관련 KPI 배점을 총점수의 60% 이상으로 책정해 상품 판매를 유도하기도 했다. 사정이 이렇다 보니 ELS 사태 때 드러났듯 고위험 상품을 무리해서 판매하는 관행이 금융권에 만연해 있는 상황이다.

특히 금융 당국이 처벌 중심 규제에서 벗어나 당근책을 꺼내든 점이 눈에 띈다. 금융 당국은 해외 금리 연계 파생결합펀드(DLF) 사태 뒤 2021년 금융소비자보호법을 시행해 불완전 판매 수입의 50%까지 과징금을 부과하는 등 강한 규제를 도입했다. 또 홍콩H지수 ELS 사태 때도 피해자 보상 가이드라인을 제시하고 조사를 통해 제재를 가하겠다고 밝혔다. 이 같은 규제와 제재 일변도 정책에서 벗어나 인센티브 개념을 꺼내든 것은 고강도 제재만으로는 더 큰 보수와 승진의 유혹을 차단하기 어렵다고 판단했기 때문으로 분석된다. 금융권 관계자는 “고객의 자산을 잘 관리하면 평가를 잘 받을 수 있도록 해 자발적으로 소비자 보호에 나설 수 있도록 유도하는 것이 더 효율적일 수 있다”며 “해외 선진국들은 이 같은 방안을 운영하고 있다”고 말했다.

영국 금융감독청(FCA)이 지난해 시행한 ‘소비자 보호 의무(Consumer Duty)’가 대표적이다. 경영진이 성과 관리나 급여 체계를 활용해 소비자에게 좋은 결과를 제공할 수 있도록 해야 한다고 규정하고 있다. 특히 금융사 직원이 평가에서 가점을 받을 수 있는 수익률을 미리 정해두고 일정 주기마다 실제 수익률과 비교해 반영하는 방식을 채택하고 있다.

![[단독] 강태영 차기 농협은행장 “내부통제 강화, 가장 큰 숙제”](https://newsimg.sedaily.com/2024/12/22/2DI7YLTHGU_1.jpg)

![[GAM]중의약 귀주모태 '편자황'② 위기감 방증, 사업다각화 시도](https://img.newspim.com/news/2024/12/23/2412230945262570.jpg)

![인터넷은행 유동성 위험 낮지만…“수익성 저하 대비해야” [금융안정보고서]](https://cdnimage.dailian.co.kr/news/202412/news_1734983382_1444613_m_1.jpeg)