윤석열 정부가 최근 금융 분야 성과로 역대 최대 수준의 민생금융 추진을 앞세우면서 은행권의 부담이 커지고 있다. 시중은행들이 올해도 좋은 실적을 거둔 만큼 지난해에 이어 역대급 상생 금융에 나서야 할 가능성이 커졌기 때문이다.

은행권에서는 이 같은 대규모 상생 금융이 매년 고착화 될 경우 밸류업(기업가치 제고 계획) 정책 등과 상충될 수 있다는 우려가 흘러나오고 있다.

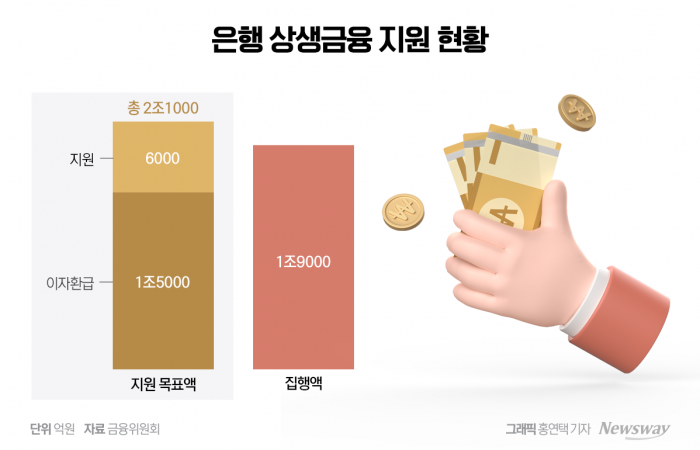

2조1000억원 역대급 상생 금융···금융당국 "향후에도 개선·확산"

금융당국은 지난 10일 윤 정부 금융성과를 발표하며 은행권 자율로 올해 소상공인 이자 환급 등 역대 최대인 2조1000억원 규모의 민생 지원방안을 추진했다고 밝혔다. 올해 9월까지 은행권은 1조9000억원을 집행했다.

이자 환급 등 공통프로그램 외에도 금융권별로 업권 특성에 맞춰 다양한 상생 금융 과제를 발굴해 금리·수수료 인하, 채무감면 등에 총 1조6000억원을 지원했다. 이 가운데 은행권은 올해 3월부터 9월까지 1조3600억원 지원에 나선 상황이다.

이번 민생지원방안은 고금리와 경기회복 지연에 따른 서민·취약계층의 경제적 부담을 완화하기 위해 정부와 금융권이 합심해 마련한 정책이다. 재원은 은행이 순이익 기준으로 배분했으며 5대 시중은행이 전체 지원액의 75%를 분담했다. 사별로 살펴보면 ▲KB국민은행 3721억원 ▲하나은행 3557억원 ▲신한은행 3067억원 ▲우리은행 2758억원 ▲NH농협은행 2148억원 등이다

은행권은 3분기까지 민생지원방안의 일환으로 이자 환급 등 공통프로그램과 자율프로그램에 나서 약 90%가량을 달성한 상태다. KB국민은행은 3분기 말 기준 3721억원 가운데 3292억원을 집행했으며 하나은행은 3분기까지 3324억원을 집행해 총 93.4%를 이행했다. 신한은행과 우리은행도 각각 2600억원, 2644억원을 9월 말까지 지원했다.

금융당국은 상생 금융 성과를 밝히며 "이자 환급 방안은 일정에 맞춰 차질 없이 완료하고, 향후 금융회사가 지원 대상과 동반 성장·발전해 나갈 수 있도록 상생 금융을 '지속 가능한 방식'으로 개선 및 확산하겠다"고 밝혔다.

금융당국과 TF 꾸린 은행권···추가 지원방안 마련 분주

실제로 이미 금융당국과 은행권은 자영업자와 소상공인에 대한 추가 금융 지원 방안 마련에 돌입한 상태다.

금융권에 따르면 금융위원회와 금융감독원, 은행연합회, 시중은행들은 지난달 태스크포스(TF)를 꾸리고 회의를 시작했다. 이 회의에서는 은행별로 올해 시행한 자율채무조정 제도 현황 점검과 함께 제도 개선 방안도 함께 논의하기로 했다.

한 금융권 관계자는 "TF를 통한 추가 금융지원 방안이 언제 시행될지는 아직 말하기 힘들다"면서 "올해도 시중은행들이 상당한 이익을 거둘 예정인 만큼 회의를 통해 상생 금융에 대한 절충안을 찾을 예정"이라고 말했다.

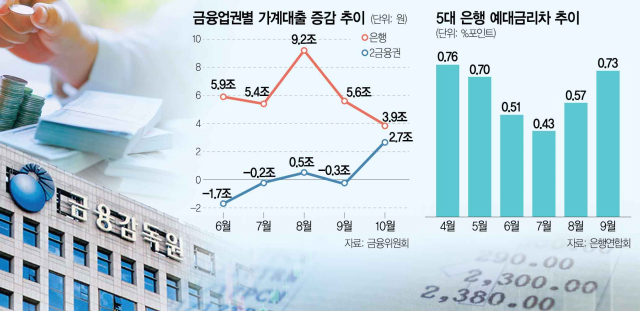

업계에서는 이 같은 논의가 연말까지 이어지면 자연스럽게 은행을 중심으로 한 상생 금융 재원 마련에 대한 논의가 본격화될 것으로 보고 있다. 올해 3분기까지 시중은행들이 역대급 실적을 기록한 만큼 사회 환원을 요구하는 금융당국의 목소리가 지속될 것이라는 분석이다.

실제로 김병환 금융위원장은 지난 8월 열린 기자간담회에서 은행들의 고수익 논란에 대해 "은행권에 충분한 경쟁이 있는지, 은행이 일반 기업과 같이 치열하게 혁신을 해왔는지, 민생이 어려울 때 은행이 상생 의지를 충분히 전달했는지 등 비판을 진지하게 고민해 볼 필요가 있다"고 언급하기도 했다.

5대 시중은행 실적을 살펴보면 신한은행의 3분기 누적 순이익은 3조1028억원으로 전년 대비 19.4% 급증했으며 우리은행도 같은 기간 10.2% 증가한 2조5240억원을 기록했다. NH농협은행은 3.2% 증가한 1조6561억원, 하나은행은 0.5% 늘어난 2조7808억원을 시현했다. KB국민은행은 1분기 홍콩H지수 주가연계증권(ELS) 손실 관련 충당금 적립으로 유일하게 순이익이 전년 동기 대비 8.3% 감소한 2조6179억원으로 집계됐다.

매년 대규모 상생 금융 반복되나···은행권 "또 다른 세금" 지적

시중은행들은 지난해 말 수립한 민생지원방안을 착실히 실행하면서도 올해 또다시 금융당국의 상생 금융 압박이 반복될 가능성에 부담스러운 모습이다. 상생 금융에 나서야 한다는 취지는 공감하나 주주환원 등이 중요시되고 있는 만큼 부담이 크다는 입장이다.

은행권에서는 높은 순이익이 지속되면 은행을 중심으로 한 상생 금융 재원 마련 압박은 앞으로 지속될 것으로 예상했다.

한 시중은행 관계자는 "지난해 2조원 규모의 상생 금융이 일회성으로 끝날 거라 생각했으나 최근 TF까지 진행하고 있는 만큼 올해 성공케이스를 기반으로 재차 상생 금융을 추진할 것 같은 분위기"라며 "은행 이자 장사에 대한 부정적 시각이 높은 만큼 '또 하나의 세금'으로 정례화될 가능성도 커 보여 부담스럽다"고 설명했다.

또 다른 은행 관계자는 "올해까지는 수익성이 괜찮지만 금리가 지속적으로 내려갈 예정이고 순이자마진(NIM)이 줄고 있는 만큼 내년 수익성은 장담할 수 없는 상황"이라며 "구체적인 것은 정해지지 않았으나 금융당국이 작년보다 더 높은 수준의 사회공헌을 요구할 수 있어 우려된다"고 말했다.

밸류업 정책 또한 대규모 상생 금융에 부담이 되는 부분이다. 은행이 순이익을 많이 거둘수록 더 많은 상생 금융 재원을 출연해야 하고 그에 따라 주주들을 위한 배당금은 줄어들 수 있기 때문이다.

시중은행 관계자는 "금융당국은 기업가치 제고를 위해 밸류업을 강조하고 있는 가운데 매년 민생금융지원에 순이익의 일정 부분을 내놓는 것은 상충되는 정책으로 주주들의 불만을 살 수도 있다"면서 "또한 은행의 다양한 고객 가운데 민생 지원방안 등이 소상공인 이자 환급 등에 쏠려 있는 점도 상대적으로 혜택을 못 받는 이들에겐 박탈감을 느끼게 할 것"이라고 지적했다.

![산은, 벤처투자 다시 늘린다…"韓 제로성장 방지 중점" [서경 인베스트 포럼]](https://newsimg.sedaily.com/2024/11/13/2DGTWAJXH1_1.jpg)