지난해 중견 완성차 회사인 르노코리아와 KG모빌리티가 자동차 운반선을 구하지 못해 한바탕 홍역을 치렀다. 세계 최대 자동차 수출국으로 올라선 중국이 세계 각지로 차를 실어 나르기 위해 운반선을 싹쓸이하면서 바닷길이 막혀 버린 것이다. 급한 대로 컨테이너선을 활용했지만 평소보다 6~7배 치솟은 운임에 ‘울며 겨자 먹기’식으로 수출을 해야만 했다.

자동차 운반선 품귀 현상은 해운 산업의 중요성을 재부각시킨 사건이라는 평가가 많다. ‘무역의 젖줄’인 해운업이 흔들리면 경제 전체가 멈출 수 있다는 점을 보여줬다는 것이다. 실제 우리나라 수출입 물동량의 99%는 해상을 통해 이뤄진다. 원유와 가스, 철광석 같은 핵심 천연자원은 100% 바닷길을 의존한다.

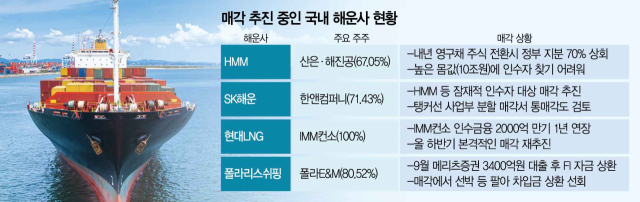

하지만 국내 해운업은 이렇다 할 산업의 밑그림이 보이지 않는다. 국내 1위 컨테이너 선사인 HMM은 지난해 한 차례 매각 작업이 실패로 돌아간 뒤 정부의 우산 아래에 있다. HMM의 처리 방향이 서지 않다 보니 최근 매물로 나온 SK해운과 현대LNG해운의 매각 작업도 줄줄이 꼬였다. 국내에서 적절한 인수자를 찾지 못해 해외 매각을 검토한다는 얘기까지 들린다. 국내 해운업의 중장기 경쟁력 강화를 위해 필수인 해외 터미널 확보는 엄두도 내지 못하고 있다. 이 모든 것이 국내 해운 산업을 전체적으로 조망하고 육성해야 할 해운 정책이 실종된 결과라는 게 전문가들의 진단이다.

해운 정책이 보이지 않은 대표적인 분야가 해운사 간 인수합병(M&A)이다. 산업은행과 한국해양진흥공사가 대주주인 HMM은 올 초 2월 하림그룹과의 매각 협상이 최종 결렬되고 향후 처리 방향이 미궁에 빠졌다. 현재 두 기관의 합산 지분율은 67.05%다. 내년 만기가 돌아오는 7200억 원 규모의 영구채를 주식으로 전환하면 두 기관의 지분율은 71.69%까지 치솟는다. HMM의 시가총액을 고려하면 두 기관의 지분 가치는 10조 원을 넘는다. 국내 유일한 국적 컨테이너사로 국내 대기업 가운데 인수자를 찾아야 하지만 몸집이 너무 크다. 지분 일부만 매각하는 방안도 검토될 수 있지만 인수 이후 정보의 입김이 사라지지 않는다는 점에서 매력이 떨어진다. 해운 업계의 한 관계자는 “정책금융기관 관리에 들어간 기업은 업황이 회복되면 바로 시장에 돌려주는 것이 맞다”며 “이럴 때 중요한 게 정부의 강력한 의지다. 해양수산부가 어떤 생각과 매각 로드맵을 가졌는지 알려진 게 없다”고 비판했다. 20여 년간 주인 없이 산은 아래에 있던 대우조선이 지난해 한화그룹에 인수된 후 본원의 경쟁력을 되찾아가고 있는 것을 반면교사 삼아야 한다는 것이다.

HMM뿐만이 아니다. 현재 사모펀드가 최대주주로 있는 해운사는 SK해운(한앤코)·현대LNG해운(IMM컨소시엄)·에이치라인해운(한앤코) 등이 있다. 폴라리스쉬핑도 대주주가 따로 있지만 차입금이 많아 사실상 증권사(메리츠증권)의 관할 아래 있다. SK해운의 경우 몸값만 4조 원이 거론된다. 자금을 좀 더 동원하면 HMM으로 방향을 틀 수도 있다는 점에서 시장에서는 매각이 쉽지 않다는 얘기가 흘러나온다. 해운 업계의 한 관계자는 “사모펀드의 특성상 시점이 문제지 언젠가는 수익을 회수하고 나가야 한다”며 “해운사들의 몸값이 수조 원에 달하는 상황이라 해양진흥공사를 재무적투자자(FI)로 쓸지, 전체적인 해운 업계의 그림을 어떻게 그릴지가 보이지 않는다”고 지적했다.

전문가들은 정부가 주요 해운사 매각 대상에 국내 대기업을 배제하지 말고 전체적인 산업 발전의 청사진을 제시해야 한다고 입을 모은다. 한종길 성결대 유통물류학부 교수는 “사모펀드가 보유한 해운사들은 핵심 물자를 수송하고 있어 해외 매각만은 막아야 한다”며 “경제안보 차원에서 한국가스공사나 포스코와 같은 화주가 해외 매각 시 해당 선사와 계약하지 않는 방식으로 안전장치를 마련할 필요가 있다”고 말했다.

![[뭔데이 메탈-아연] 아연價, 美 대선·영풍 석포제련소 중단 여파 '출렁'](https://meconomynews.com/news/photo/202411/104102_123284_3451.jpg)