ROTCE 10% 이정표 '바짝'

주가는 아직 장부가치 수준

체질 개선 속 연준발 훈풍

이 기사는 9월 18일 오후 4시36분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<[연준 재등판] ①'커브 스티프닝' 우군 합류, 씨티의 주가 반격전>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 올해 6월 하순 발표된 스트레스 테스트 결과에서 SCB가 3.6%(2024년 4.1%)로 하락한 것은 주주환원 여력을 추가로 확대할 수 있는 계기가 됐다. 최소 자본비율 요구사항이 낮아지면서 수십억달러의 추가 자본을 주주환원에 사용할 수 있게 된 것이다.

◆10% 이정표 '바짝'

무엇보다 씨티의 ROTCE(유형 자기자본 이익률)가 10%라는 이정표에 바짝 다가선 것이 고무적이라는 평가를 받는다. 씨티의 ROTCE는 프레이저 CEO 취임 당시 6.6%였다가 2023년 4.9%로 최저점을 찍은 뒤 올해 2분기 8.6%로 반등했다.

ROTCE는 특허권 같은 무형자산을 제외한 실물 자기자본으로 얼마나 많은 이익을 창출하는지 보여주는 지표다. 은행의 '진짜 이익 창출 능력'을 파악하는 지표라고 할 수 있다. 투자자들이 은행 주식의 적정가치를 판단하는 잣대 중 하나다.

10%가 이정표로 불리는 건 대부분 은행의 자기자본 비용(일종의 요구수익률)이 10%로 책정된다는 점과 관련이 있다. 10%를 밑돌면 주주들이 요구하는 최소 이익마저 창출하지 못한다는 의미가 된다. 최소 이 수준의 이익은 내야 장부가치나 그 근처에서 거래될 자격이 있다고 보는 것이다.

◆연준발 훈풍

씨티 주가가 올해 많이 올랐다고 해도 구조개혁 착수 이후 이제서야 장부가치 수준으로 올라왔다. 코이핀에 따르면 씨티의 PBR(주가순자산배율)은 딱 1배다. 씨티의 PBR은 작년 10월 당시 0.4배까지 내려갔다. 다른 대형 은행이 1배를 이미 훌쩍 넘어섰던 것과 대조적이다.

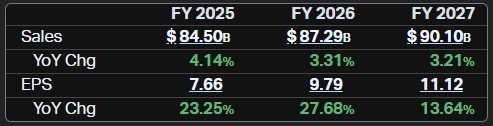

효율성 개선이 계속된다면 주가는 더 상승할 여지가 있다. 시킹알파에 따르면 현재 동종 업계의 PBR 중앙값은 약 1.3배다. 씨티의 PBR이 중앙값 1.3배가 된다면 주가는 현재보다 30% 높은 수준이 된다. 비지블알파가 집계한 애널리스트 컨센서스에 의하면 씨티는 내년에 ROTCE가 10%를 기록할 것으로 본다.

연준의 최근 행보는 채질 개선에 박차를 가하는 씨티에 힘이 되고 있다. 정책금리 인하 재개는 NII(순이자수입=이자수입-이자비용) 확대 측면에서 날개를 달아줄 수 있다. 씨티의 총매출액에서 NII의 비중은 70%로 대형 은행 중에서 가장 높은 축에 속한다. 씨티는 높은 NII 비중을 낮추려고 하지만 현재 국면에서는 높은 비중이 오히려 호재다.

NII 창출의 여러 경로 중 하나에는 단기로 자금을 조달한 뒤 장기 대출을 운용해서 생기는 이자 차이가 있다. 정책금리가 인하되면 단기 시장금리가 따라서 하락하는 경향이 있는 만큼 NII 원천의 한 축을 담당하는 자금 조달 부분이 '비용 경감'이라는 힘을 받게 된다.

◆'스티프닝' 우군

전문가들이 이번 정책금리 인하 국면에서 기대하는 NII 확대 효과는 더욱 크다. 장기 시장금리는 한동안 높은 수준을 유지할 것으로 보여서다. 이자 수입 창출 환경에 우호적인 이른바 '커브 스티프닝(장·단기 금리 차이 확대)' 현상이 앞으로도 계속될 것으로 보는 셈이다.

로이터통신이 공표(10일)한 채권 전략가(20명) 설문에 따르면 85%인 17명이 연말까지 국채시장의 장·단기 금리 차이가 더 벌어질 것으로 예상했다. 단기물 금리는 연준의 행보를 따라 하락이 예상된 반면 장기물 금리는 정부의 재정적자 우려와 관세발 물가 염려 등으로 높은 수준을 유지할 것으로 봤다.

전문가들은 현재 예상되는 대부분 시나리오에서 커브 스티프닝 상태가 유지될 것으로 전망한다. 경기가 급히 후퇴해 장·단기 금리가 모두가 내려 앉는다고 해도 장기물 금리의 낙폭은 재정적자 우려와 인플레 염려 때문에 제한적일 것으로 본다.

아리스토텔퍼시픽캐피털의 제프리 클링겔 호퍼 포트폴리오 매니저는 "관세로 인한 인플레 압박이 연준의 정책금리 인하를 중단한다고 해도 장·단기 금리 차이는 더 가팔라질 수 있다"고 했다. 이어 "금리 인하 없이도 인플레 우려로 장기물 금리만 상승할 수 있다"고 했다.

bernard0202@newspim.com

![[글로벌 핫스톡] 바닥 찍은 美 CRM 대표주…세일즈포스 반등 기대](https://newsimg.sedaily.com/2025/09/18/2GXY8UJC9N_1.jpg)