주식시장은 공포감으로 반응

금액보다 시기와 맥락의 이유

"구조적 문제" vs "개별 사건"

이 기사는 10월 17일 오후 4시03분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<미국 신용시장 연쇄 부실에 '술렁' ①어디서? 어떻게?>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 4. 주식시장 반응은?

2개 은행의 추정 손실액은 제한적인 것으로 평가되지만 주식시장은 '공포'로 반응했다. 자이언스의 주가는 13% 급락한 47달러, 웨스턴은 11%떨어진 70달러다. 또 지역은행 주가지수인 KBW나스닥지역은행지수는 6% 떨어졌다. 이미 퍼스트브랜즈 파산으로 타격을 입은 제프리스는 10% 추가 폭락했다.

주식시장이 민감하게 반응한 이유는 금액보다 시기와 맥락과 관련이 있다. 한 달 전 퍼스트브랜즈와 트라이컬러가 연이어 파산하며 신용시장 전반의 위험성을 드러낸 터였다. 두 사건의 형태와 행위 주체는 다르지만 사기나 불투명한 금융구조라는 본질은 같다는 게 일부 전문가 의견이다.

트루이스트의 데이비드 스미스 애널리스트는 "사기 때문에 대출이 부실화됐든 적법한 사업 과정에서 그랬든 최근 상업대출에서 '일회성' 사건으로 치부하기에는 [비슷한 일이] 너무 많이 발생해 투자자들이 잇단 팔고 나중에 질문하는 상황"이라고 했다.

5. 파장 범위는?

전문가들은 아직은 개별의 부정인지 구조적으로 번질 사안인지 구별하는 국면이라고 전제하면서도 누적된 구조적 문제의 표출일 가능성도 조심스레 조명한다. 은행뿐 아니라 신용 시장 전체에서의 과도한 위험 추구와 대출 관행의 이완이 가리고 있던 잠재 위험이 드러나는 과정일 수 있다는 거다.

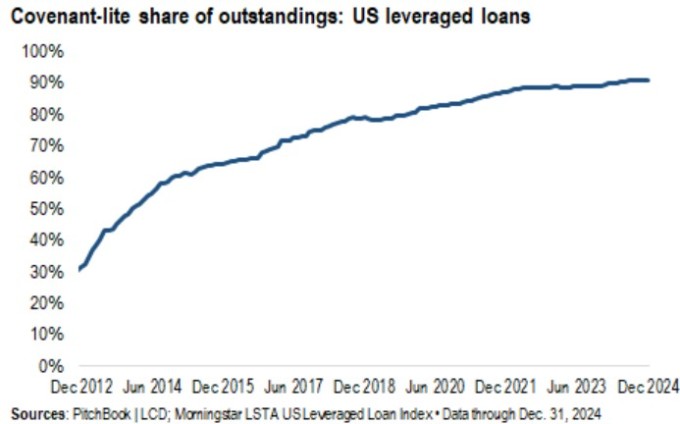

신용시장의 취약성은 통계에서 간접적으로 확인할 수 있다. 예로 피치북과 폴와이스에 따르면 작년 말 기준 미국 레버리지드론(고위험 기업 대출)의 91%가 코버넌트라이트(정기 재무점검 조항이 없는)였고, 작년 신규 발행분의 93%가 코버넌트라이트였다. 2023년 89%보다 더 높아진 수치다.

그 대가는 자금 회수율 저하로 나타나고 있다고 한다. 미국 연방예금보험공사(FDIC)가 인용한 피치 자료에 따르면 작년 레버리지드론의 회수율은 2016년 이후 최저치를 기록했다. 블룸버그인텔리전스의 헤르만 찬 애널리스트는 "자이언스 신용 문제가 지역은행 전반의 자산 건전성에 의문을 제기한다"고 했다.

아예 '시스템 리스크로 확대해 해석하지 말라'는 의견도 많다. 추정 손실 규모는 미미하고 관련 은행들의 재무 건전성에는 큰 영향이 없을 것이라는 점을 들어서다. 그리고 넓게 보면 이런 일은 일상적으로 발생하는 사안이라는 게 이들의 설명이다.

웰스파코의 마이크 메이요 애널리스트는 "업계 신용 품질은 여전히 양호하다"고 했다. 앱터스캐피털의 데이비드 와그너는 "파산과 사기는 시장에서 자연스러운 일"이라며 "개별 사건을 묶어 체계적 위기로 몰고 가는 건 과도한 해석"이라고 했다.

6. 파급 효과는?

전문가들은 시스템 리스크로 비화될 문제는 아니라고 해도 이른바 '위축 효과'는 불가피할 것으로 내다보고 있다. 은행들이 차주당 대출 한도를 낮추거나 담보 검증 절차를 강화하는 쪽으로 방향을 틀 가능성이 있다.

규제 당국의 시선도 부담이다. 켄터그룹V가 권언보험증권도 조작해 은행을 속일 수 있었다는 점은 현행 검증 체계의 허점을 드러낸다. 관련 증권은 제3의 보험사가 발행하는 공식 문서인데 이것이 조작됐다는 건 은행들이 무엇을 믿고 대출을 해야 할지 모르게 된다는 의미가 된다.

레이먼드제임스의 애널리스트들은 "소액 기업대출(C&I) 전문 은행이 대형 사기성 차주에 거액을 빌려준 것은 외관상 좋지 않다"며 "자이언스의 대출 심사 기준과 리스크 관리 정책에 의문이 든다"고 했다.

bernard0202@newspim.com

![“해 뜨기 전이 가장 어둡다” 중국발 ‘K철강 부활’ 신호탄 [사이클로 투자하라⑨]](https://pds.joongang.co.kr/news/component/htmlphoto_mmdata/202510/16/27bb7e0d-03c1-4942-b807-bb5c1ca23c22.jpg)

![[기자수첩] 잔인한 금융](https://image.mediapen.com/news/202510/news_1049760_1760664531_m.png)